私たちはこの思いからM&A仲介(アドバイザリー)事業を立ち上げました。M&Aは大企業の専売特許ではありません。

実際のM&A件数のうち7割以上は中小企業と言われています。

事実、中小企業のM&A案件が急速に増えてきております。

中小企業はそれぞれの独自の専門領域に特化して事業展開しているケースが多いことから、ベストパートナーとのマッチングを成功させるには事業の深い理解が欠かせません。

GRITはコンサルの経験を生かし、事業内容を丁寧に理解しパートナー企業とのシナジーを最大化させるM&Aを実現させます。

主たるサービスは以下の通りです。

経済のグローバル化に伴う大企業の業界再編の影響は中小企業に及んできています。

この流れが加速することは間違いなく、中小企業も早くからその対応対策に着手すべきと考えます。

事業拡大、事業再生、事業承継など課題は1社1社異なります。

GRITは各社の状況に丁寧に寄り添い、代表者の思いも大事にした総合的なアドバイスでM&A実現のサポートをいたします。

お気軽にお問い合わせ、ご相談ください。

中小企業に特化した友好的M&Aで、中小企業ならではの事業承継等の個別の課題に具体的なソリューションを提供、代表者の思いに応えることで日本の中堅・中小企業の発展に貢献します。

当社が扱うのは1000万から10億円程度の中小規模案件が中心となります。

金融機関含めM&A会社の多くが扱わない小規模案件こそ、中小企業飛躍の鍵があると考えています。

金額規模にこだわらずお気軽にご相談下さい。

大企業と異なり、中小企業の場合必ずしもM&Aを進める体制が整っていないケースもあります。

中小企業がスムーズにM&Aを進める上で重要なのはアドバイザリーの存在です。アドバイザリーが相手側事業へ深い理解をすることで、初めてM&Aの可否、シナジー効果の判断が出来る事になります。

当社は経験豊富なアドバイザリーが1件1件丁寧に対応いたします。必要に応じてM&Aに精通した税理士、弁護士、司法書士、公認会計士がサポートいたします。

当社は完全成功報酬制の料金体系となっており、事前のリテーナーフィー、着手金、基本合意費等は一切不要です。

また、M&A仲介としては最低レベルの成功報酬の手数料とすることで、中小企業の皆さまにとって活用しやすいスキームといたしました。

M&Aは目的ではありません、あくまでも一手段です。

当社は中小企業に発展をゴールにしており、買収しても自社事業へのシナジー効果が期待できないケース、あるいは売却せずとも自社事業として改善余地が大きいケース等、時にはM&Aに反対するケースもあります。

中小企業の飛躍こそが当社のビジョンです。

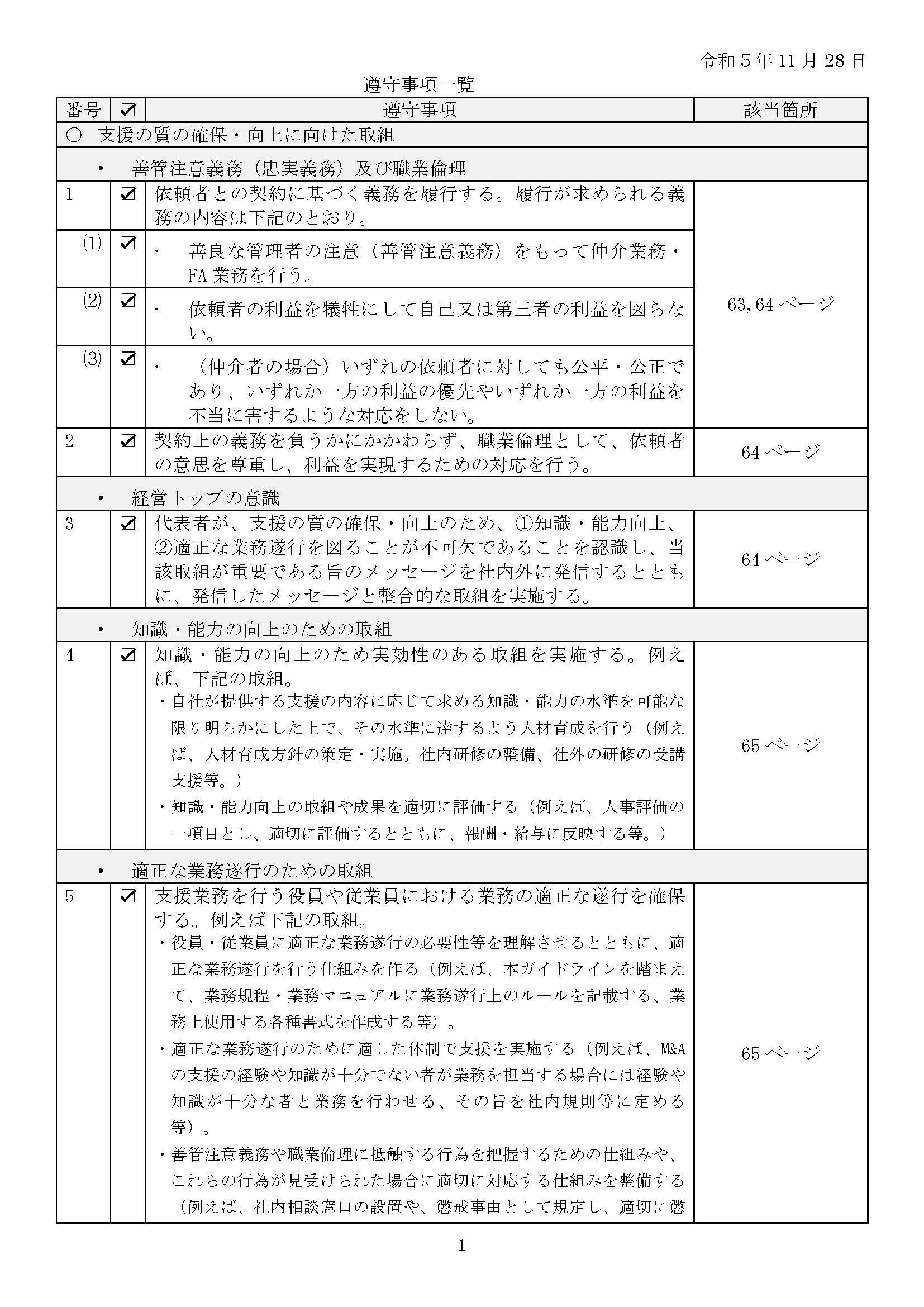

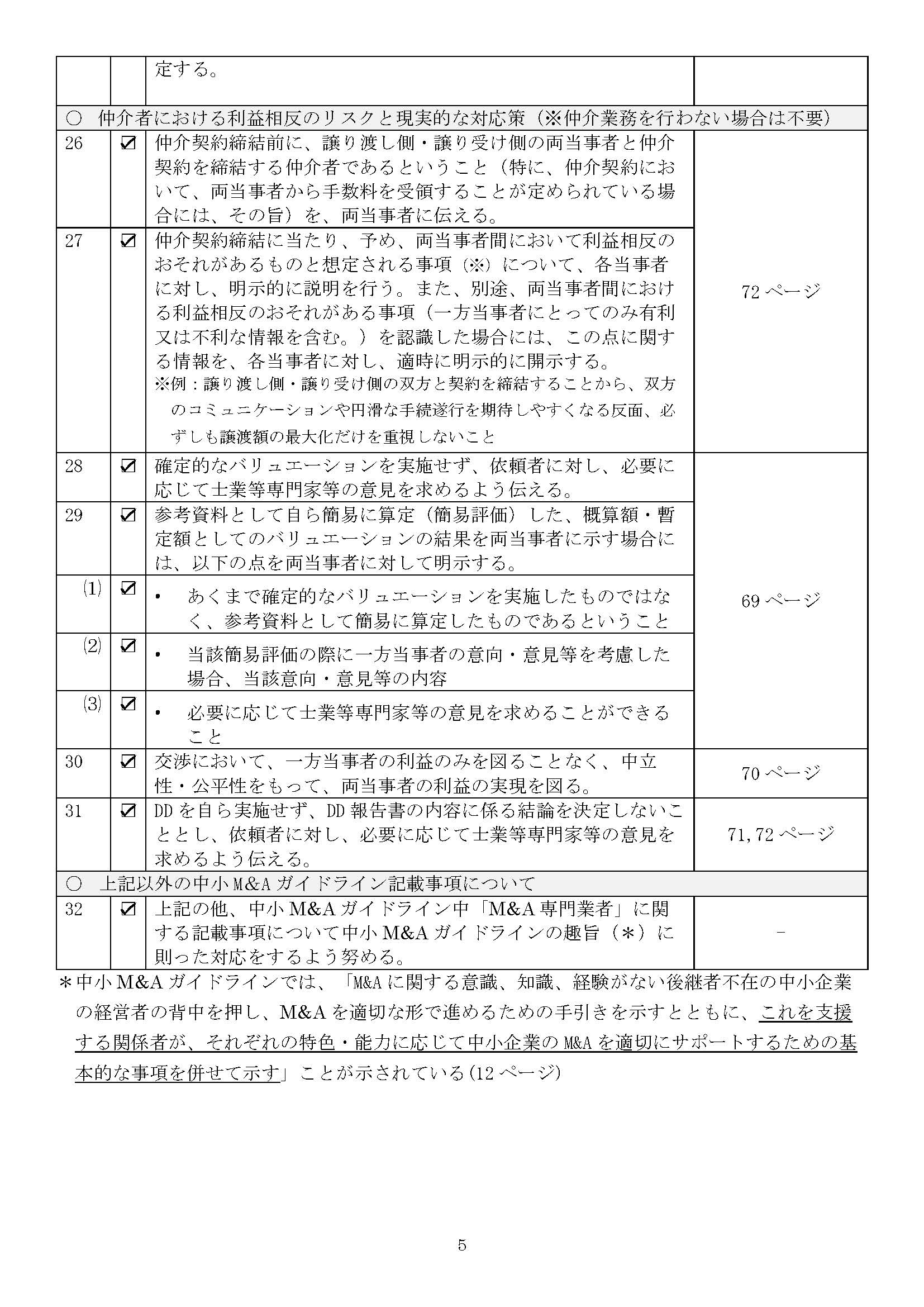

株式会社GRITは、中小企業庁が定める「中小M&Aガイドライン」に基づく支援機関に指定されています。以下は、M&A登録支援機関として遵守すべき事項を宣言したものです。

*中小M&Aガイドラインの詳細は、

https://www.meti.go.jp/press/2023/09/20230922004/20230922004.html参照

*M&A支援機関登録制度の詳細は、

https://ma-shienkikan.go.jp/ 参照

中小 M&A ガイドライン(第 2 版)遵守の宣言について

株式会社GRITは、国が創設した M&A 支援機関登録制度の登録を受けている支援機関であり、中小企業庁が定めた「中小 M&A ガイドライン(第 2 版)」(令和5年9月)を遵守していることを、ここに宣言いたします。

株式会社GRITは、中小 M&A ガイドラインを遵守し、下記の取組・対応を実施しております。

記

○支援の質の確保・向上に向けた取組

1 依頼者との契約に基づく義務を履行します。

善良な管理者の注意(善管注意義務)をもって仲介業務・FA 業務を行います。

依頼者の利益を犠牲にして自己又は第三者の利益を図りません。

2 契約上の義務を負うかにかかわらず、職業倫理として、依頼者の意思を尊重し、利益を実現するための対応を行います。

3 代表者は、支援の質の確保・向上のため、①知識・能力向上、②適正な業務遂行を図ることが不可欠であることを認識しており、当該取組が重要である旨のメッセージを社内外に発信しています。また、発信したメッセージと整合的な取組を実施します。

4 知識・能力の向上のための取組を実施しています。

5 支援業務を行う役員や従業員における適正な業務を確保するための取組を実施しています。

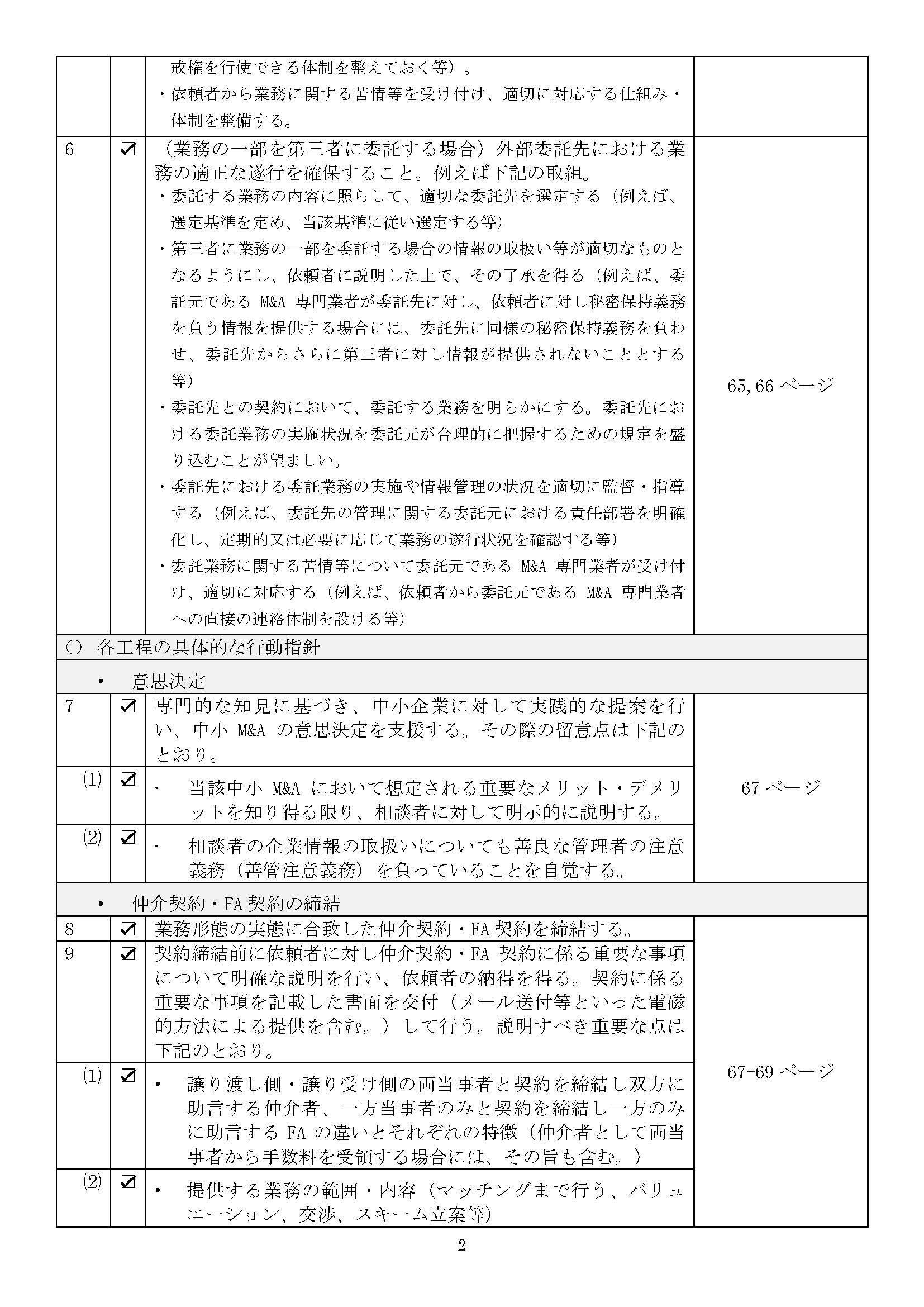

6 業務の一部を第三者に委託する場合、外部委託先における業務の適正な遂行を確保するための取組を実施しています。

○ M&A プロセスにおける具体的な行動指針

7 専門的な知見に基づき、依頼者に対して実践的な提案を行い、依頼者の M&A の意思決定を支援します。その際、以下の点に留意します。

想定される重要なメリット・デメリットを知り得る限り、相談者に対して明示的に説明します。

仲介契約・FA 契約締結前における相談者の企業情報の取扱いについても、善良な管理者の注意義務(善管注意義務)を負っていることを自覚し、適切に取扱います。

8 仲介契約・FA 契約の締結について、業務形態の実態に合致した仲介契約あるいは FA 契約を締結します。

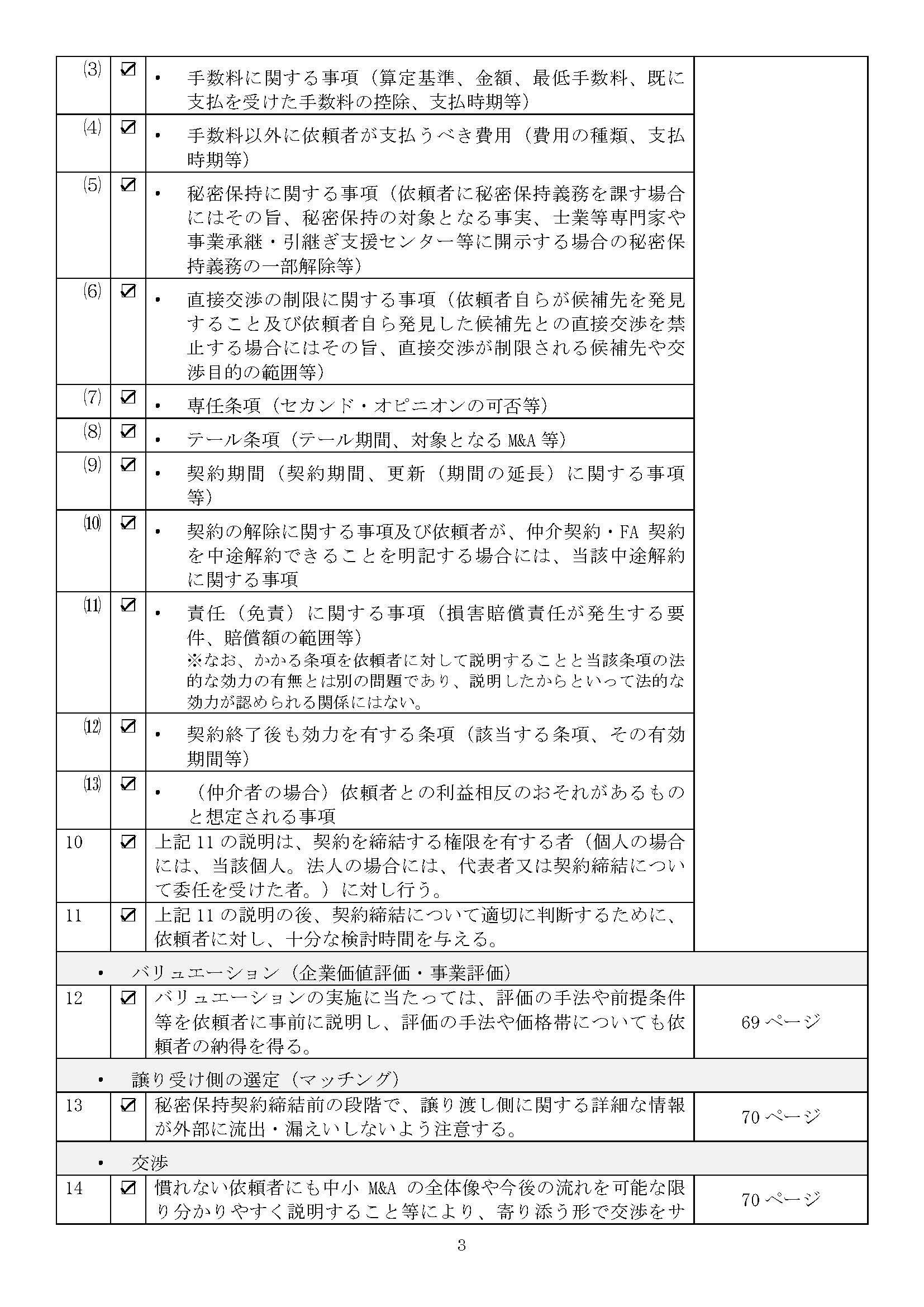

9 契約締結前には、依頼者に対し仲介契約・FA 契約に係る重要な事項(以下(1)~(13))を記載した書面を交付する等して、明確な説明を行い、依頼者の納得を得ます。

(1) 譲り渡し側・譲り受け側の両当事者と契約を締結し双方に助言する仲介者、一方当事者のみと契約を締結し一方のみに助言する FA の違いとそれぞれの特徴(仲介者として両当事者から手数料を受領する場合には、その旨も含む。)

(2) 提供する業務の範囲・内容(マッチングまで行う、バリュエーション、交渉、スキーム立案等)

(3) 手数料に関する事項(算定基準、金額、最低手数料、既に支払を受けた手数料の控除、支払時期等)

(4) 手数料以外に依頼者が支払うべき費用(費用の種類、支払時期等)

(5) 秘密保持に関する事項(依頼者に秘密保持義務を課す場合にはその旨、秘密保持の対象となる事実、士業等専門家や事業承継・引継ぎ支援センター等に開示する場合の秘密保持義務の一部解除等)

(6) 直接交渉の制限に関する事項(依頼者自らが候補先を発見すること及び依頼者自ら発見した候補先との直接交渉を禁止する場合にはその旨、直接交渉が制限される対象者や目的の範囲等)

(7) 専任条項(セカンド・オピニオンの可否等)

(8) テール条項(テール期間、対象となる M&A 等)

(9) 契約期間(契約期間、更新(期間の延長)に関する事項等)

(10) 契約終了後も効力を有する条項がある場合には、当該条項、その有効期間等

(11) 契約の解除に関する事項及び依頼者が、仲介契約・FA 契約を中途解約できることを明記する場合には、当該中途解約に関する事項

(12) 責任(免責)に関する事項(損害賠償責任が発生する要件、賠償額の範囲等)

(13) (仲介者の場合)依頼者との利益相反のおそれがあるものと想定される事項

10 契約を締結する権限を有する方に対して説明します。

11 説明の後は、依頼者に対し、十分な検討時間を与えます。

12 バリュエーション(企業価値評価・事業評価)の実施に当たっては、評価の手法や前提条件等を依頼者に事前に説明し、評価の手法や価格帯についても依頼者の納得を得ます。

13 譲り受け側の選定(マッチング)に当たっては、秘密保持契約締結前の段階で、譲り渡し側に関する詳細な情報が外部に流出・漏えいしないよう注意します。

14 交渉に当たっては、慣れない依頼者にも中小 M&A の全体像や今後の流れを可能な限り分かりやすく説明すること等により、寄り添う形でサポートします。

15 デュー・デリジェンス(DD)の実施に当たっては、譲り渡し側に対し譲り受け側が要求する資料の準備を促し、サポートします。

16 最終契約の締結に当たっては、契約内容に漏れがないよう依頼者に対して再度の確認を促します。

17 クロージングに当たっては、クロージングに向けた具体的な段取りを整えた上で、当日には譲り受け側から譲渡対価が確実に入金されたことを確認します。

○仲介契約・FA 契約の契約条項に関する留意点内容について

専任条項については、特に以下の点を遵守して、行動します。

18 専任条項を設ける場合、その対象範囲を可能な限り限定します。具体的には、依頼者が他の支援機関の意見を求めたい部分を仲介者・FA に対して明確にした上、これを妨げるべき合理的な理由がない場合には、依頼者に対し、他の支援機関に対してセカンド・オピニオンを求めることを許容します。ただし、相手方当事者に関する情報の開示を禁止したり、相談先を法令上又は契約上の秘密保持義務がある者や事業承継・引継ぎ支援センター等の公的機関に限定したりする等、情報管理に配慮します。

19 専任条項を設ける場合には、契約期間を最長でも6か月~1年以内を目安として定めます。

20 依頼者が任意の時点で仲介契約・FA 契約を中途解約できることを明記する条項等(口頭での明言も含む。)を設けます。

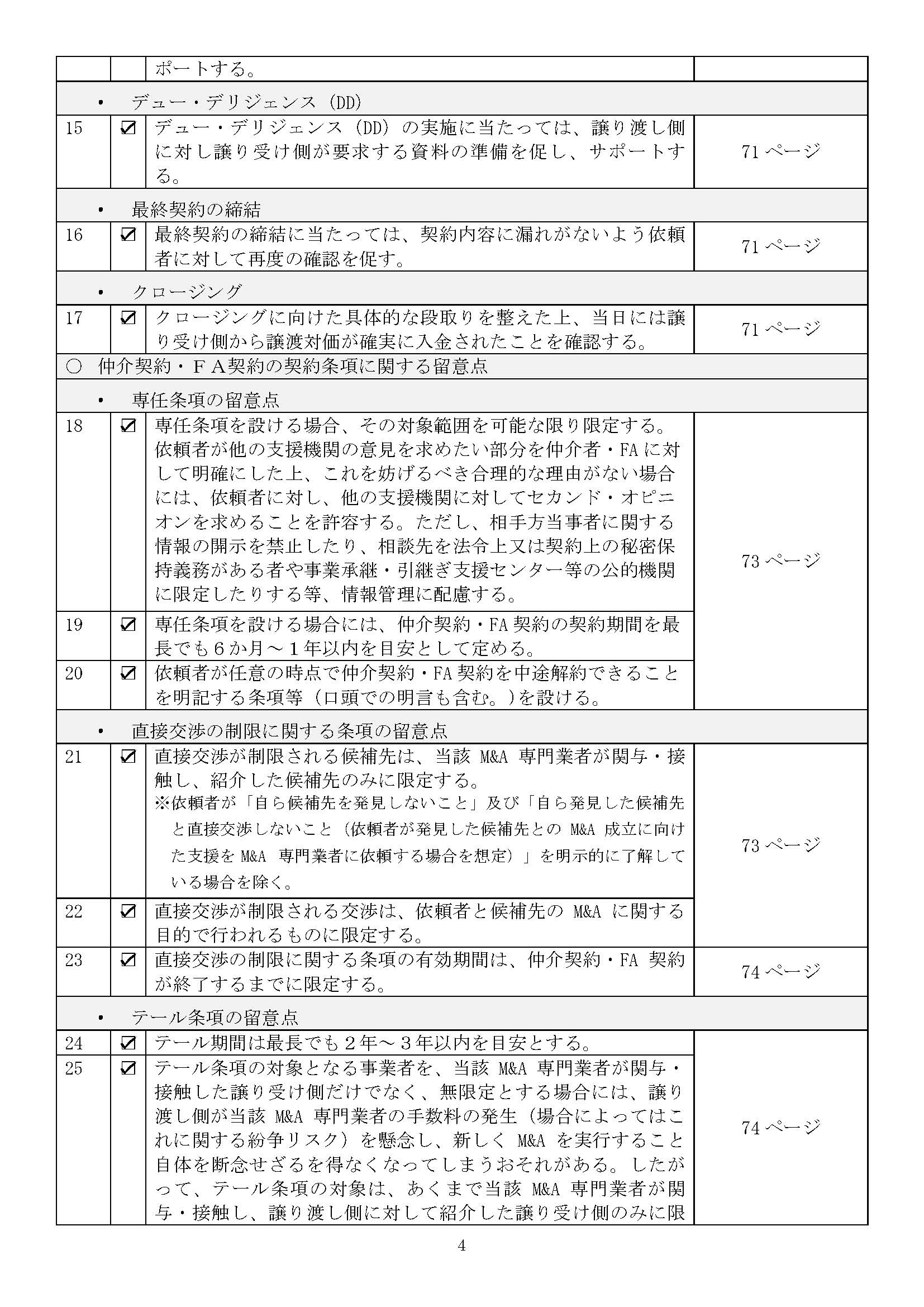

直接交渉の制限に関する条項については、特に以下の点を遵守して、行動します。

21 直接交渉が制限される候補先は、当該 M&A 専門業者が関与・接触し、紹介した候補先のみに限定します(依頼者が「自ら候補先を発見しないこと」及び「自ら発見した候補先と直接交渉しないこと(依頼者が発見した候補先との M&A 成立に向けた支援を M&A 専門業者に依頼する場合を想定)」を明示的に了解している場合を除く。)。

22 直接交渉が制限される交渉は、依頼者と候補先の M&A に関する目的で行われるものに限定します。

23 直接交渉の制限に関する条項の有効期間は、仲介契約・FA 契約が終了するまでに限定します。

テール条項については、特に以下の点を遵守して、行動します。

24 テール期間は最長でも2年~3年以内を目安とします。

25 テール条項の対象は、あくまで当該 M&A 専門業者が関与・接触し、譲り渡し側に対して紹介した譲り受け側のみに限定します。

○仲介業務を行う場合の留意点(※仲介業務を行わない場合は不要)仲介業務を行う場合、特に以下の点を遵守して、行動します。

26 依頼者との契約に基づく義務を履行します。いずれの依頼者に対しても公平・公正であり、いずれか一方の利益の優先やいずれか一方の利益を不当に害するような対応をしません。

27 仲介契約締結前に、譲り渡し側・譲り受け側の両当事者と仲介契約を締結する仲介者であるということ(特に、仲介契約において、両当事者から手数料を受領することが定められている場合には、その旨)を、両当事者に伝えます。

28 仲介契約締結に当たり、予め、両当事者間において利益相反のおそれがあるものと想定される事項(※)について、各当事者に対し、明示的に説明を行います。

例:譲り渡し側・譲り受け側の双方と契約を締結することから、双方のコミュニケーションや円滑な手続遂行を期待しやすくなる反面、必ずしも譲渡額の最大化だけを重視しないこと

29 また、別途、両当事者間における利益相反のおそれがある事項(一方当事者にとってのみ有利又は不利な情報を含む。)を認識した場合には、この点に関する情報を、各当事者に対し、適時に明示的に開示します。

30 確定的なバリュエーションを実施せず、依頼者に対し、必要に応じて士業等専門家等の意見を求めるよう伝えます。

31 参考資料として自ら簡易に算定(簡易評価)した、概算額・暫定額としてのバリュエーションの結果を両当事者に示す場合には、以下の点を両当事者に対して明示します。

あくまで確定的なバリュエーションを実施したものではなく、参考資料として簡易に算定したものであるということ

当該簡易評価の際に一方当事者の意向・意見等を考慮した場合、当該意向・意見等の内容

必要に応じて士業等専門家等の意見を求めることができること

32 交渉のサポートにおいては、一方当事者の利益のみを図ることなく、中立性・公平性をもって、両当事者の利益を図ります。

33 デューデリジェンスを自ら実施せず、デューデリジェンス報告書の内容に係る結論を決定しないこととし、依頼者に対し、必要に応じて士業等専門家等の意見を求めるよう伝えます。

○その他

34 上記の他、中小 M&A ガイドラインの趣旨に則った対応をするよう努めます。

以上

上記の他、中小 M&A ガイドラインの趣旨に則った行動をします。

後継者問題、事業の選択と集中、成長加速、創業者利益、業績不振、売却の理由は様々だと思います。

当社は金額規模、中小企業固有の事情にもフレキシブルに対応し、代表者の思いに応えるM&Aで売却サポートをいたします。

これまでの事業の実績を引き継ぎながらバトンを渡せる、また自身も創業者利益を獲得でき、ハッピーリタイアメントも可能、さらには事業に選択と集中、売却資金をもとに新たな事業分野への進出も可能になります。

廃業は税金面でも不利になりますので、是非M&Aによる売却を検討して頂ければと思います。

事業売却においてはタイミングが最も重要になります。

中小企業はマクロ経済の影響を大きく受ける傾向があることから売却を検討するのであれば、自社の企業価値の算定、売却条件等を詰めておき、ベストのタイミングで売却の判断が出来る様準備に早めに着手することをおすすめいたします。

業績不振になって慌てて相談にこられるケースもありますが、結果としてM&A交渉に長い時間がかかり条件面でも不利になってしまう可能性があります。

M&Aは従業員の雇用にも直接影響するので、当然のことながら機密管理は徹底する必要があります。

また周辺から金融機関、取引先に情報が伝わるとあらぬ噂になってしまう可能性もあります。

代表者の方は現場の事が分からないケースもあると思いますが、M&A交渉においては代表者自身で現場の業務概要を理解していただくことも大事になります。

当社も機密管理を徹底しており、案件は具体名を一切出さず暗号での管理を徹底し ております。

売却を検討されと自社のビジネスを実態以上に良く見せたくなるものです。

しかしこのことはマイナスでしかありません。

むしろネガティブな面も含めて、最初から透明性のある情報開示をすることが相手からの信頼感を生むことになります。

交渉途中で買い手側のデューデリエンスで明らかになった場合、間違いなく交渉上不利になるのみならず、相手側に不信感をいだかせることにもなります。

また譲渡契約後に開示していない事実が発覚した場合、当然の事ながら裁判問題にも発展してしまいます。

M&Aはこれまで接点がなかった企業とのマッチングになります。

買い手側の評価ポイントは自社としては重要視していなかったポイントになることもあります。

逆に自社の売りポイントが相手側にとっては魅力にならないケースもあります。交渉は常に相手あってのことです。

最初の売却条件は一つの指標にはなりますが交渉のプロセスにおいては柔軟な対応も必要になってきます。

特に従業員の雇用、待遇に関しては買い手側企業の人事政策とのマッチングもあるのでフレキシブルな対応が必要になるケースが多くあります。

中小企業はオーナー、代表者の人格が色濃く反映されます。M&Aは企業、事業の売買にはなりますが、交渉の最終局面においては代表者同士の信頼関係が築けるかが最も重要になります。

これまで築いてきた自社事業のアピール、売却判断に至った経緯、将来に託す思い、代表者自身の言葉でプレゼンしてもらう事が何よりも説得力があります。

トップ同士の面談の際にはご自身の言葉で、思いをぶつけてもらえればと思います。

簡単で結構ですので、お問合せフォームよりご連絡下さい。ご面談の日程を決めさせていただきます。

面談時には貴社の事業内容、売却条件等をお聞かせいただき、当社からはM&Aの今後の流れをご説明いたします。

当社のサービス内容をご理解いただいた上、秘密保持契約を締結させて頂きます。

貴社に財務関連資料(含決算書)、人事関連情報、取引先関連情報等、企業価値算定のための必要資料を提出していただきます。

必要書類は事業内容、売却スキームによって異なってきますので、個別にご相談させて頂きます。

ご提出頂いた資料をもとに市場動向、将来性、競合環境等も考慮して当社で価値算定を行い、売却見込み金額を算出いたします。

この金額をベースに代表者様と打ち合わせを行い、代表者様のご意見、売却先候補企業の条件等も織り込み、売却に向けての方向性のすり合わせを行います。

この時点で当社とサービス内容と報酬金額を定めた、M&A仲介(アドバイザリー)契約を締結して頂きます。

当社から買い手候補企業へのアプローチを行います。

この時点では具体的な企業名、企業名の特定につながる情報は一切開示しない「ノンネーム概要書」により、買い手企業へのアプローチを行います。

買い手企業が興味を示した場合、貴社にその企業への売却可能性の打診を行います。

特に問題がなければ、買い手候補企業と当社との間で秘密保持契約を締結の上、貴社の企業名と企業情報を買い手候補企業に開示します。

当社が貴社と買い手候補企業とのトップ面談をアレンジいたします。

お互いにトップの人となりをご理解いただき、大きな方向性の確認を行います。

異なった事業を行っている企業同士になりますので、当然のことながら様々な条件面での調整が必要になってきます。

当社が両社の間に立って条件のすり合わせを行っていきます。

これまでの合意事項を受けて、譲渡時期、譲渡金額、大まかな譲渡条件に関する基本合意書を締結していただきます。

この時点で買い手候補企業が買収監査の実施及び独占交渉権を持つことになります。

買い手候補企業が必要に応じて、デューデリジェンスを行います。

買収監査の結果も踏まえて、M&A最終契約書を締結し譲渡条件の詳細条件を確定させます。

同時に譲渡代金と支払いとともに譲渡資産の移転を行うクロージング日も決定します。

M&A最終契約に基づき、譲渡代金と支払いとともに譲渡資産の移転を行います。同時にアドバイザリー契約で定めた弊社への成功報酬額のお支払いをお願いします。

買収は事業拡大の時間コストを軽減させ、自社にはない人材、ノウハウの獲得が可能となるスキームです。

自社のダイナミックな成長のためにM&Aによる買収を検討してみて下さい。

買収は事業拡大の時間コストを軽減させ、自社にはない人材、ノウハウの獲得が可能となります。

また事前に買収先企業の詳細状況を把握した上で買収することになりますので、事業リスクを大幅に低減させることにもつながる中小企業のダイナミックな成長に欠かせないスキームです。

M&A市場は一般的に売り手2割、買い手8割といわれるほど売り手市場になっています。

その中で自社にベストマッチする相手を探す必要があります。

予め経営陣で買収の目的買収後の運営体制、買収による期待効果を明確にすることで、相手企業の評価が正しく出来るようになります。

売り手企業にとっても手放す事業はこれまで手塩をかけて育ててきた大切なものです。

これまでの資産を大切に扱ってくれる企業に売却したいのは当然の事です。

スペックによる評価も大事ですが、最後に決め手になるのはトップ同士の信頼関係です。

売り手企業をレスペクトするところからM&Aははじまります。

M&Aはこれまで接点がなかった企業とのマッチングになります。売り手優位の市場の中で本質的な目的さえずれなければ、事業の内容に関してはフレキシビリティーをもってとらえるべきです。

特に買収後の事業はこれまでの経験やリソースを活用して自由に拡大してくべきものです。

あまりに売り手企業の過去だけにとらわれない様にする必要があります。

M&Aは縁です。たまたまある時期であれば成立した案件も、1年後であれば状況が双方とも異なってきて成立しないケースも往々にあります。

決断のタイミングを大事にし、いたずらに交渉の時間を延ばすといった戦術はM&Aの交渉においては必ずしも有効ではありません。

中小企業はオーナー、代表者の人格が色濃く反映されます。

M&Aは企業、事業の売買にはなりますが、交渉の最終局面においては代表者同士の信頼関係が築けるかが最も重要になります。

買収への意思が固まったのであれば是非代表者のお言葉で、買収後の事業拡大イメージ、将来像を語っていだければと思います。

その思い、意思は間違いなく相手側にも伝わることでしょう。

簡単で結構ですので、お問合せフォームよりご連絡下さい。ご面談の日程を決めさせていただきます。

面談時には貴社の事業概要、買収希望業種、エリア、規模感(売上、従業員数等)、買収希望額等の条件をお聞かせいただき、当社からはM&Aの今後の流れをご説明いたします。

当社のサービス内容をご理解いただいた上、秘密保持契約を締結させて頂きます。

当社から条件に合致した案件の「ノンネーム概要書」を提供いたします。

これは具体的な企業名、企業名の特定につながる情報にはふれていませんが、業種や収益性がある程度分かる内容となっています。

ノンネーム情報に興味を頂いた場合、売却先企業に御社名を開示させていただき交渉フ

ェーズに入るための打診を行います。問題なければ具体的な交渉フェーズに入ります。

交渉フェーズに入るにあたり、当社とサービス内容と報酬金額を定めた、M&A仲介(アドバイザリー)契約を締結して頂きます。

売却先企業の決算書、取引先一覧、資産一覧等の詳細情報をご提供いたします。

その他ご質問、追加希望資料のご依頼については当社が両社の間に入り調整させていただきます。

当社が貴社と売り手候補企業とのトップ面談をアレンジいたします。

お互いにトップの人となりをご理解いただき、大きな方向性の確認を行います。

買収の意向がある程度固まりましたら意向表明書を提出していただきます。

これは買収の基本的条件(価格、時期、スキーム等)が書かれたもので、代表者としての意思を売却先企業に伝えるためのもので、法的拘束力はありません。

異なった事業を行っている企業同士になりますので、当然のことながら様々な条件面での調整が必要になってきます。

当社が両社の間に立って条件のすり合わせを行っていきます。

これまでの合意事項を受けて、買収時期、買収金額、大まかな買収条件に関する基本合意書を締結していただきます。

この基本合意書が締結された時点で買い手企業が買収監査の実施及び独占交渉権を持つことになり、一定期間別企業との交渉は出来なくなります。

買い手企業の行うデューデリジェンス(買収監査)に協力していただきます。

買収監査の結果も踏まえて、M&A最終契約書を締結し譲渡条件の詳細条件を確定させます。

同時に譲渡代金と支払いとともに譲渡資産の移転を行うクロージング日も決定します。

弊社の特徴は譲渡価格(移転総資産額)1憶円以下のケースにおける業界最低レベルの手数料設定にあります。

1憶円以下の場合の手数料は、譲渡内容や譲渡条件によって異なってきますので、個別にご相談ください。

| 事前相談 | 無料 | |

| 着手金 | 無料 | |

| 基本合意報酬 | 無料 | |

| 成功報酬 | 譲渡価格(移転総資産額) | 成功報酬額 |

|---|---|---|

| 1億円以下 | ※個別にご相談下さい | |

| 1億円超~5億円以下 | 5% | |

| 5億円超~10億円以下の部分 | 4% | |

| 10億円超~50億円以下の部分 | 3% | |

| 50億円超~100億円以下の部分 | 2% | |

| 100億円超の部分 | 1% | |

※手数料はM&A関連の書類作成、譲渡契約書の作成、譲渡実行までの交渉サポートを弊社担当弁護士、司法書士と対 応させていただく費用となります。

※全て消費税別

| 譲渡価格 | 計算方法 | 成功報酬額 |

|---|---|---|

| 3億円 | 3億円×5% | 1500万円 |

| 7億円 | 5億円×5%+2億円×4% | 3300万円 |

| 12億円 | 5億円×5%+5億円×4%+2億円×3% | 5100万円 |

中小企業のM&Aの場合、譲渡価格で1憶円以下のケースが極めて多くなります。その場合も最低手数料の500万円が適応されるケースが一般的ですが、弊社は譲渡金額や案件の難易度をみながら柔軟に格安な手数料設定もいたします。1憶円以下の場合の具体的な手数料は、個別にご相談させていただきますのでご相談下さい。

いうまでもなくお客様のM&Aにおける費用負担を極力まで減らすことです。一定額の着手金が必要となるM&A仲介会社もありますが、着手金を払ったとしてもM&Aが希望通りに成功するかどうかはわかりません。仮に提示された売却査定額が高額だったため、着手金を支払ったとしても、それでM&Aが成立するかどうかは別問題です。しなかった場合でも着手金は戻ってきません。また毎月M&Aの進捗等の報告の対価にリテーナーフィー(月額報酬)を請求するケースもあると思いますが、これもM&Aの成否とは別です。

当社は完全成功報酬制を採用していますので、言ってみれば結果主義。お客様の負担を最低限にすることで、中小企業のM&Aをより身近なものにして参ります。

M&A仲介会社における報酬の料金体系は各社異なると思いますが、そこに各社のM&Aに対する姿勢が込められているとも言えます。

当社の取引先は成長企業が中心で、M&Aによる事業拡大を検討されている企業も多くいらっしゃいます。

また、事業の選択と集中のために優良事業にも関わらず売却を検討されている企業の方もいらっしゃいます。

その双方にニーズをすり合わせる中で、当社にはバリュー化のポイント等のノウハウが多くあります。

それらのノウハウを買収、売却ご希望企業様にお伝えすることで、正しい評価が短時間で出来、より効率的なMAが可能となります。

当社のM&A仲介の目的はベストマッチングの成立をより効率的、効果的に行い中小企業費用負担を最小限にすることです。

基本合意まで細かいアドバイスをさせていただき、M&A成立のため全力でサポートいたします。